La misura si pone l’obiettivo di sostenere la competitività delle imprese stimolando gli investimenti in Design e ideazione estetica sostenuti nel periodo di imposta successivo a quello in corso al 31 dicembre 2019

Le attività ammissibili all’agevolazione

Rientrano le attività realizzate da imprese operanti nel settore:

- della moda

- calzaturiero

- dell’occhialeria

- orafo

- del mobile e dell’arredo

- della ceramica

- per la concezione e realizzazione dei nuovi prodotti e campionari

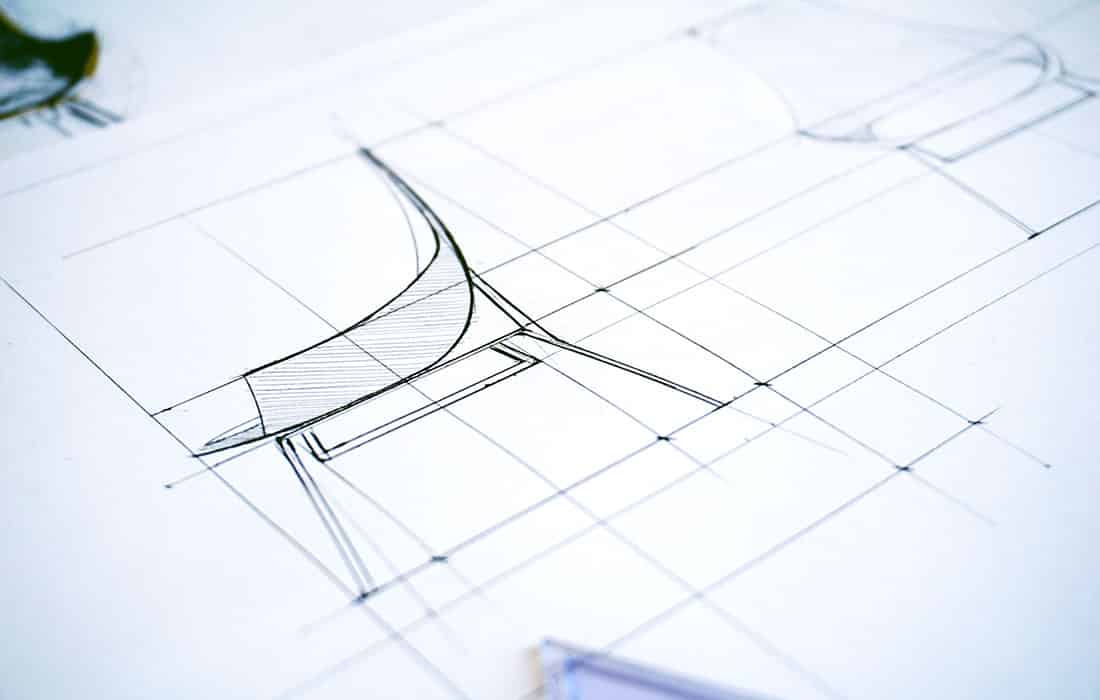

L’articolo 4 del Dm 26 maggio 2020 specifica che si considerano attività ammissibili al credito d’imposta i lavori di design e ideazione estetica, diversi da quelli svolti nell’ambito delle attività di ricerca e sviluppo e di innovazione tecnologica, svolti nel periodo d’imposta successivo a quello in corso al 31 dicembre 2019, anche in relazione a progetti avviati in periodi d’imposta precedenti, finalizzati ad innovare in modo significativo i prodotti dell’impresa sul piano della forma e di altri elementi non tecnici o funzionali; ad esempio, le caratteristiche delle linee, dei contorni, dei colori, della struttura superficiale, degli ornamenti.

A questi effetti, per prodotto s’intende qualsiasi oggetto industriale o artigianale, compresi i componenti di prodotti complessi, gli imballaggi, le presentazioni, i simboli grafici e caratteri tipografici.

Per le imprese operanti nel settore dell’abbigliamento e negli altri settori nei quali è previsto il rinnovo a intervalli regolari dei prodotti, sono considerate attività ammissibili al credito d’imposta i lavori relativi alla concezione e realizzazione di nuove collezioni o campionari che presentino elementi di novità rispetto alle collezioni e ai campionari precedenti con riguardo ai tessuti o ai materiali utilizzati, alla loro combinazione, ai disegni e alle forme, ai colori o ad altri elementi rilevanti.

Le attività ammissibili al credito d’imposta riguardano comunque la sola fase pre competitiva che termina con la realizzazione dei campionari non destinati alla vendita.

Le spese ammissibili all’agevolazione

Le spese ammissibili al bonus fiscale, individuate dal c. 202 articolo 1 legge 160/2019, possono essere raggruppate nelle seguenti cinque distinte categorie:

- spese per il personale titolare di rapporto di lavoro subordinato o di lavoro autonomo o altro rapporto diverso dal lavoro subordinato, direttamente impiegato presso le strutture produttive dell’impresa nello svolgimento delle attività di design e ideazione estetica ammissibili al credito d’imposta;

- quote di ammortamento, i canoni di locazione finanziaria o di locazione semplice e le altre spese relative ai beni materiali mobili utilizzati nelle attività di design e innovazione estetica ammissibili al credito d’imposta, compresa la progettazione e realizzazione dei campionari;

- spese per contratti aventi ad oggetto il diretto svolgimento da parte del soggetto commissionario delle attività di design e ideazione estetica ammissibili al credito d’imposta;

- spese per servizi di consulenza e servizi equivalenti utilizzati esclusivamente per lo svolgimento delle altre attività innovative ammissibili al credito d’imposta;

- spese per materiali, forniture e altri prodotti analoghi impiegati nelle attività di design e ideazione estetica ammissibili al credito d’imposta.

Caratteristiche dell’agevolazione

Il credito d’imposta relativo a tali tipologie di spese, fino al periodo d’imposta in corso al 31 dicembre 2023, è pari al 10% delle spese ammissibili, nel limite massimo di euro 2 milioni.

Il nuovo comma 203 quater, introdotto dalla legge di Bilancio 2022 prevede per le attività Innovazione tecnologica che il credito è riconosciuto, dal periodo d’imposta successivo a quello in corso al 31 dicembre 2023 e fino a quello in corso al 31 dicembre 2025:

- in misura pari al 5% della relativa base di calcolo;

- nel limite massimo annuale di 2 milioni di euro.

Caratteristiche del credito d’imposta

Il credito d’imposta è:

- utilizzabile esclusivamente in compensazione (ex articolo 17 Dlgs 241/1997), attraverso la presentazione del modello F24 tramite i servizi telematici Entratel e Fisconline, in 3 quote annuali di pari importo, a decorrere, dal periodo di imposta successivo a quello di sostenimento dei costi per le attività in ricerca e sviluppo “subordinatamente all’avvenuto adempimento degli obblighi di certificazione”;

- non può essere ceduto o trasferito neanche all’interno del consolidato fiscale;

- non è soggetto ai limiti di cui all’articolo 1 comma 53 della legge 244/2007 (utilizzazione dei crediti d’imposta da quadro RU, pari a 250.000,00 euro) e all’ articolo 34 della legge 388/2000 (limite generale annuale di compensazione nel modello F24, pari a 700.000,00 euro – innalzato a euro 1 mln per l’anno 2020 e a euro 2 mln per il 2021 e a euro 2 mln dal 2022 a regime);

- non concorre alla formazione del reddito imponibile ai fini Irpef, Ires, Irap, né ai fini della determinazione del pro-rata di deducibilità degli interessi passivi e delle spese generali, di cui agli articoli 61 e 109 comma 5 del Tuir;

- è cumulabile con altre agevolazioni che abbiano ad oggetto i medesimi costi, a condizione che tale cumulo, tenuto conto anche della non concorrenza alla formazione del reddito e della base imponibile dell’imposta regionale sulle attività produttive di cui al periodo precedente, non porti al superamento del costo sostenuto.